W procesie obliczania amortyzacji należy wziąć pod uwagę kilka kluczowych kroków, takich jak ustalenie wartości początkowej oraz wybór odpowiedniej metody amortyzacji. Zrozumienie tych zagadnień jest niezbędne, aby skutecznie zarządzać kosztami i maksymalizować korzyści podatkowe. Przyjrzymy się również najczęstszym błędom w obliczeniach, które mogą wpłynąć na wyniki finansowe.

Kluczowe informacje:- Wartość początkowa budynku to cena nabycia lub koszt wytworzenia.

- Stawki amortyzacyjne różnią się w zależności od rodzaju budynku: 1,5% dla budynków mieszkalnych i 2,5% dla niemieszkalnych.

- Amortyzacja może być naliczana liniowo, degresywnie lub jednorazowo.

- Obliczenia odpisów amortyzacyjnych można przeprowadzać rocznie, kwartalnie lub miesięcznie.

- Odpisy amortyzacyjne obniżają podstawę opodatkowania, co wpływa na oszczędności podatkowe.

- Najczęstsze błędy w obliczeniach to niewłaściwe ustalenie wartości początkowej i błędny dobór stawki amortyzacyjnej.

Jak obliczyć amortyzację budynku: krok po kroku do sukcesu

Obliczanie amortyzacji budynku to istotny proces, który pozwala na prawidłowe zarządzanie finansami nieruchomości. Właściwe ustalenie wartości początkowej oraz stawek amortyzacyjnych jest kluczowe dla dokładnych obliczeń. Dzięki temu można skutecznie planować wydatki i zrozumieć, jak amortyzacja wpływa na wyniki finansowe. Poniżej przedstawiamy kroki, które należy podjąć, aby prawidłowo obliczyć amortyzację budynku.

Pierwszym krokiem jest ustalenie wartości początkowej budynku, co jest fundamentem dla dalszych obliczeń. Wartość ta powinna być dokładnie określona na podstawie ceny nabycia nieruchomości lub kosztów budowy. Następnie, kluczowe jest również wybranie odpowiedniej stawki amortyzacyjnej, która będzie miała wpływ na wysokość odpisów. Właściwe podejście do tych kwestii pozwoli uniknąć błędów i zapewni dokładność w obliczeniach.

Ustal wartość początkową budynku: klucz do dokładnych obliczeń

Aby ustalić wartość początkową budynku, należy wziąć pod uwagę kilka czynników. W przypadku zakupu nieruchomości, wartość początkowa to cena nabycia, która powinna zostać określona w umowie notarialnej. Ważne jest, aby uwzględnić tylko część odpowiadającą wartości budynku, jeśli cena obejmuje również grunt. W przypadku budowy budynku w własnym zakresie, wartość początkowa to koszt wytworzenia, który należy ustalić po zakończeniu budowy i przyjęciu budynku do użytkowania.

Wybór odpowiedniej stawki amortyzacji: co musisz wiedzieć

Wybór odpowiedniej stawki amortyzacji jest kluczowym krokiem w procesie obliczania amortyzacji budynku. Stawka amortyzacyjna zależy od rodzaju budynku oraz jego klasyfikacji. Dla budynków mieszkalnych roczna stawka wynosi zazwyczaj 1,5%, co oznacza, że co roku można odliczyć ten procent od wartości początkowej budynku. Z kolei dla budynków niemieszkalnych stawka ta wynosi 2,5%. W przypadku budynków używanych lub ulepszonych, stawka może być jeszcze wyższa, sięgając nawet 10% w niektórych sytuacjach.

Warto również zwrócić uwagę na to, że stawki amortyzacyjne mogą być ustalane indywidualnie w oparciu o specyfikę danego budynku oraz jego użytkowanie. Dlatego ważne jest, aby przed podjęciem decyzji o wyborze stawki, dokładnie przeanalizować, do jakiej grupy w wykazie KŚF (Klasyfikacji Środków Trwałych) należy dany budynek. Właściwy dobór stawki amortyzacyjnej ma kluczowe znaczenie dla dokładności obliczeń i przyszłych korzyści podatkowych.

Metody obliczania amortyzacji budynku: wybierz najlepszą dla siebie

Istnieje kilka metod obliczania amortyzacji budynku, które mogą być zastosowane w zależności od potrzeb właściciela nieruchomości. Dwie najpopularniejsze metody to amortyzacja liniowa oraz amortyzacja degresywna. Amortyzacja liniowa polega na równomiernym rozłożeniu kosztów amortyzacji na cały okres użytkowania budynku, co oznacza, że co roku odpisy są stałe. Jest to metoda prosta i łatwa do zastosowania, idealna dla budynków, które nie wymagają dużych nakładów na remonty czy modernizacje.

Z kolei amortyzacja degresywna pozwala na większe odpisy w pierwszych latach użytkowania budynku, co może być korzystne dla inwestorów, którzy planują szybki zwrot z inwestycji. Warto jednak pamiętać, że wybór metody amortyzacji powinien być dostosowany do specyfiki budynku oraz celów finansowych właściciela. Obie metody mają swoje zalety i wady, dlatego warto dokładnie przeanalizować, która z nich będzie najlepsza dla konkretnej nieruchomości.

Amortyzacja liniowa vs. degresywna: różnice i zastosowania

Amortyzacja liniowa i degresywna to dwie główne metody obliczania amortyzacji budynku, każda z nich ma swoje unikalne cechy i zastosowania. Amortyzacja liniowa polega na równomiernym rozłożeniu kosztów amortyzacji na cały okres użytkowania budynku, co oznacza, że co roku odpisy są stałe. Jest to metoda prosta i przewidywalna, idealna dla właścicieli nieruchomości, którzy preferują stabilność w planowaniu finansów. Z kolei amortyzacja degresywna pozwala na większe odpisy w pierwszych latach użytkowania, co może być korzystne dla inwestorów, którzy chcą szybko odzyskać część zainwestowanych środków.

Wybór między tymi dwiema metodami powinien być uzależniony od specyfiki budynku oraz celów finansowych właściciela. Amortyzacja liniowa może być bardziej odpowiednia dla budynków, które nie wymagają dużych nakładów na remonty, natomiast degresywna może być lepszym rozwiązaniem dla obiektów, które szybko tracą na wartości lub wymagają większych inwestycji w pierwszych latach eksploatacji. Ostatecznie, zrozumienie różnic między tymi metodami pozwala na lepsze zarządzanie finansami związanymi z nieruchomościami.

Jak obliczyć miesięczne i kwartalne odpisy amortyzacyjne

Aby obliczyć miesięczne i kwartalne odpisy amortyzacyjne, należy najpierw ustalić roczną kwotę odpisów na podstawie wartości początkowej budynku oraz wybranej stawki amortyzacyjnej. Następnie, aby uzyskać miesięczne odpisy, wystarczy podzielić roczną kwotę odpisów przez 12. Analogicznie, aby obliczyć kwartalne odpisy, dzielimy roczną kwotę przez 4. Taki sposób obliczeń pozwala na regularne i przewidywalne rozłożenie kosztów amortyzacji w czasie, co jest korzystne dla planowania finansowego.

| Typ budynku | Roczna amortyzacja | Miesięczna amortyzacja | Kwartalna amortyzacja |

|---|---|---|---|

| Budynki mieszkalne | 1,5% wartości początkowej | 0,125% wartości początkowej | 0,375% wartości początkowej |

| Budynki niemieszkalne | 2,5% wartości początkowej | 0,2083% wartości początkowej | 0,625% wartości początkowej |

Czytaj więcej: Kto wystawia świadectwo charakterystyki energetycznej budynku? Sprawdź wymagania

Wpływ amortyzacji na podatki: unikaj nieprzyjemnych niespodzianek

Amortyzacja ma istotny wpływ na obliczenia podatkowe, co może prowadzić do znaczących oszczędności dla właścicieli nieruchomości. Dzięki odpisom amortyzacyjnym, które są uznawane za koszty uzyskania przychodu, można obniżyć podstawę opodatkowania. Oznacza to, że im wyższe są odpisy amortyzacyjne, tym niższy będzie dochód do opodatkowania, co przekłada się na mniejsze zobowiązania podatkowe. Właściwe zarządzanie amortyzacją jest kluczowe, aby maksymalizować korzyści podatkowe i unikać nieprzyjemnych niespodzianek w trakcie rozliczeń.

Ważne jest, aby właściciele nieruchomości dokładnie dokumentowali wszystkie odpisy amortyzacyjne oraz regularnie aktualizowali swoje dane finansowe. Niewłaściwe raportowanie może prowadzić do nieporozumień z organami podatkowymi oraz potencjalnych sankcji. Dlatego warto korzystać z usług księgowych lub doradców podatkowych, którzy pomogą w prawidłowym wprowadzeniu danych i zapewnią zgodność z obowiązującymi przepisami. Zrozumienie wpływu amortyzacji na podatki pozwala na lepsze planowanie finansowe i zwiększenie efektywności inwestycji w nieruchomości.

Jak odpisy amortyzacyjne obniżają podstawę opodatkowania

Odpisy amortyzacyjne są kluczowym narzędziem, które pozwala na obniżenie podstawy opodatkowania. Kiedy właściciel nieruchomości dokonuje odpisów, zmniejsza swój dochód do opodatkowania, co przekłada się na niższe zobowiązania podatkowe. Na przykład, jeśli roczne odpisy wynoszą 10 000 zł, to ta kwota jest odejmowana od całkowitego dochodu, co obniża podstawę opodatkowania. Dzięki temu właściciele mogą zaoszczędzić znaczną sumę pieniędzy, co czyni amortyzację korzystnym rozwiązaniem dla inwestorów.

- Dokumentuj wszystkie odpisy amortyzacyjne, aby uniknąć problemów z fiskusem.

- Konsultuj się z doradcą podatkowym w celu optymalizacji strategii amortyzacyjnej.

- Regularnie aktualizuj dane finansowe, aby zapewnić zgodność z przepisami.

Najczęstsze błędy w obliczaniu amortyzacji budynku: unikaj pułapek

Obliczanie amortyzacji budynku może być skomplikowane, a wiele osób popełnia błędy, które mogą prowadzić do niekorzystnych konsekwencji finansowych. Jednym z najczęstszych błędów jest niewłaściwe ustalenie wartości początkowej budynku. Często zdarza się, że właściciele nieruchomości nie uwzględniają wszystkich kosztów związanych z zakupem lub budową, co skutkuje zaniżoną wartością początkową. Taki błąd prowadzi do błędnych obliczeń odpisów amortyzacyjnych, co w rezultacie wpływa na wysokość zobowiązań podatkowych.

Innym częstym błędem jest wybór niewłaściwej stawki amortyzacyjnej. Właściciele często nie zdają sobie sprawy, że stawki różnią się w zależności od rodzaju budynku i jego przeznaczenia. Użycie niewłaściwej stawki może prowadzić do nadmiernych lub zbyt niskich odpisów, co z kolei wpływa na podstawę opodatkowania. Aby uniknąć tych pułapek, warto korzystać z usług specjalistów lub dokładnie zapoznać się z obowiązującymi przepisami dotyczącymi amortyzacji.

Jakie czynniki mogą prowadzić do błędnych obliczeń?

Istnieje wiele czynników, które mogą prowadzić do błędnych obliczeń amortyzacji. Przede wszystkim, niewłaściwe ustalenie wartości początkowej budynku może skutkować błędnymi odpisami. Kolejnym czynnikiem jest użycie nieaktualnych lub błędnych stawek amortyzacyjnych, co może prowadzić do niezgodności z przepisami. Warto również pamiętać, że niedokładna dokumentacja wszystkich kosztów związanych z nieruchomością może prowadzić do problemów podczas audytów podatkowych. Dlatego kluczowe jest, aby dokładnie śledzić wszystkie wydatki oraz regularnie aktualizować dane dotyczące amortyzacji.

Nowoczesne narzędzia do zarządzania amortyzacją budynku

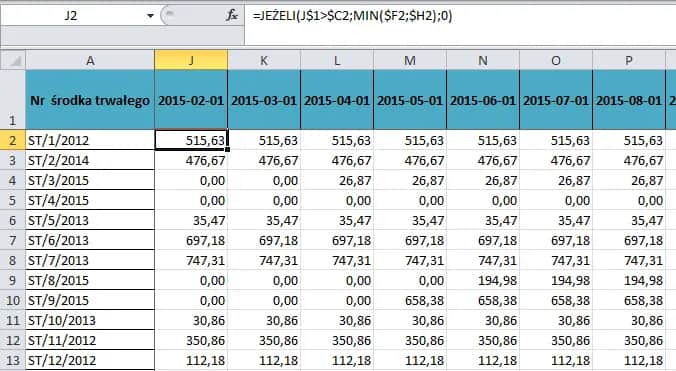

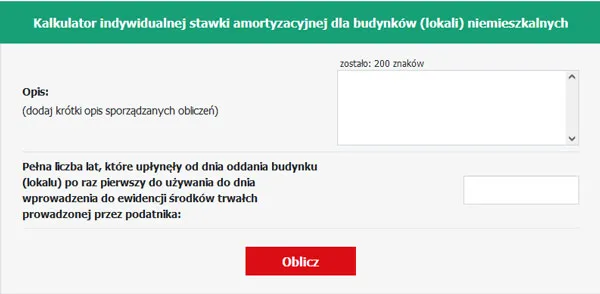

W dobie cyfryzacji, właściciele nieruchomości mają dostęp do nowoczesnych narzędzi, które mogą znacząco ułatwić proces obliczania amortyzacji budynku. Oprogramowania do zarządzania finansami i księgowości oferują funkcje automatyzacji, które pozwalają na bieżąco śledzenie wartości nieruchomości oraz generowanie raportów dotyczących odpisów amortyzacyjnych. Takie narzędzia, jak kalkulatory amortyzacji czy dedykowane aplikacje mobilne, mogą pomóc w precyzyjnym ustaleniu wartości początkowej oraz wyborze odpowiednich stawek amortyzacyjnych, co zminimalizuje ryzyko błędów.

Dodatkowo, korzystanie z analizy danych i sztucznej inteligencji w procesie podejmowania decyzji dotyczących amortyzacji może przynieść znaczne korzyści. Dzięki tym technologiom, właściciele mogą przewidywać przyszłe zmiany wartości nieruchomości oraz dostosowywać swoje strategie amortyzacyjne w odpowiedzi na zmieniające się warunki rynkowe. Warto inwestować w rozwój umiejętności związanych z nowoczesnymi technologiami, aby w pełni wykorzystać potencjał amortyzacji budynku jako narzędzia do optymalizacji kosztów i zwiększenia rentowności inwestycji.